基金赚钱前都经历了什么?

2022-04-13 08:33:48 来源:中国网 阅读量:7895

我们买基金的主要目的是赚钱,虽说基金圈儿有这么一句话:一年翻倍者众,三年翻倍者寡,十年跑赢大盘者寥寥,但是公募基金发展二十余年,也诞生不少长期优秀的基金。

今天,我们以成立在10年及以上,年化收益超15%的主动偏股基金作为优秀的基金代表,看看这些基金在赚钱前都会经历些什么。

统计数据发现,满足成立时间10年及以上,年化收益超15%主动偏股型基金有74只,平均成立年限约为14年,其中成立时间最久的接近20年,基本算是见证了中国一半的股市历史,大牛大熊市基本都经历过。

1,历经A股的大起大落

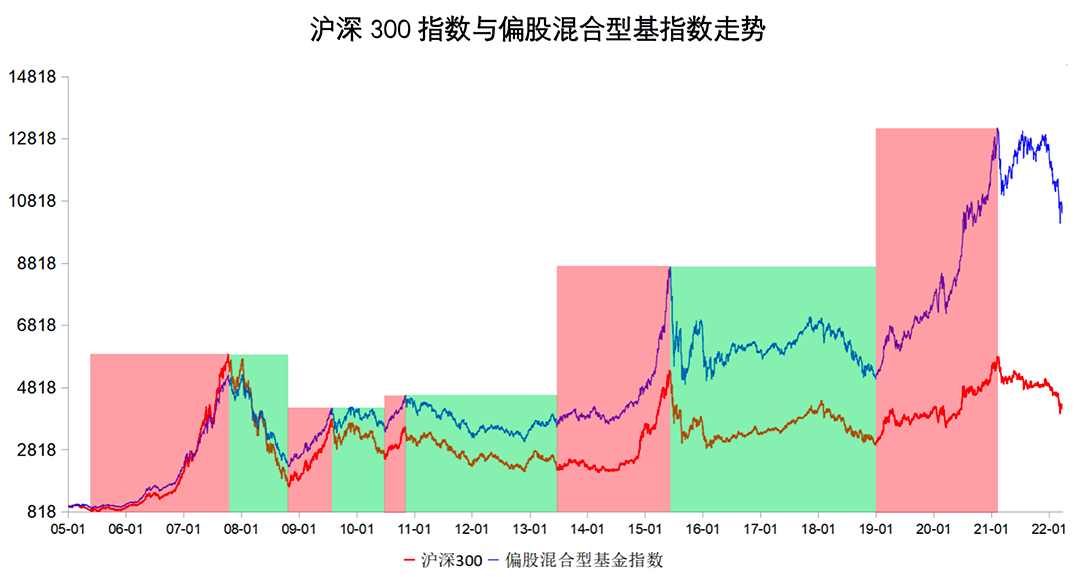

如果从2005年市场第一轮牛市开始,以上74只基金经历了最多五轮趋势上涨或牛市,以及四轮熊市或震荡市的洗礼。

从过去10年74只基金的年度平均回报看,这些长跑能力比较好的基金的长期走势,并非是一条平稳向上的净值曲线,也经历过大幅回撤的时刻比如2016年股债双杀的一年,2018年因中美贸易战导致A股的下跌,上述基金平均跌了9.56%,22.75%

数据区间:2012/1/1—2021/12/31,平均收益率=样本内所有基金收益率的和/区间样本个数

2,遭遇过净值的大幅下跌

国内公募基金业二十几年的历史中,中国股市有较多次震荡行情或下跌行情,以其中两次明显大跌市为例,分别是2007年10月16日到2008年10月28日以及2015年6月12日到2016年1月27日,期间偏股混合型基金指数分别下跌了55.06%,39%。此外,聊到复出,他表示“我是个经历了一场漫长申诉无门的演员,如是。

再来看看成立时间10年及以上,年化收益超15% 主动偏股型基金情况:

经历过第一轮惨烈下跌市场的基金有38只,跌幅都在30%以上,其中有25只产品净值跌幅在50%以上,经历过第二轮下跌市场的74只基金跌幅都在18%以上,其中有7只基金跌幅在50%以上。

就算是运作时间久,长期业绩好的,创造了成立来年化超15%的基金也都曾经历过净值大幅下跌的时期。

但我们也能惊喜地发现,面对净值大幅下跌,有些基金通过基金经理的长期管理运作已经修复了净值,其中在经历第一轮下行市场的25只基金,后来的净值还能继续上涨,截至2022.3.31,期间基金的平均收益率高达170.95%,且都获得正回报,经历了第二轮下跌市场的7只基金,至今也获得20.1%的平均回报。

注:数据截至2022/3/31,平均收益率=样本内所有基金收益率的和/区间样本个数

3,多次面对规模带来的挑战

基金运作过程中,伴伴随着业绩增长,常常会面临规模带来的烦恼,尤其是2019年,2020年,2021年公募基金关注度提升,上述74只基金平均规模从最初29亿已经超过了59亿,其中还诞生不少百亿基金。

大家都知道,小规模的基金船小好调头,灵活调整的空间较大,大规模基金因成本和流动性等问题往往难以对市场变化做出快速反应。

面对规模增长带来的挑战,小欧发现这些优秀的基金往往会先确立自己的投资风格,在部分个股上更精更专,从而避免跟随市场短期热点炒作,它们看好的个股也会拉长持仓时间。

统计数据发现,74只基金中有13只基金规模超过100亿,成立至今每个基金报告期内,从已披露的持仓数据来看,第一重仓股的持仓次数多在10次以上,其中最多1只基金第一重仓股持仓次数为55次。

4,可能持续被基金经理变更困扰

有个必须面对的事实基金经理发生变更,背后的缘由千千万万,通常情况下,运作时间越久的基金,其基金经理变更次数可能更多。”。

基金经理可以说是一只主动管理型基金的核心人物,即便如此,我们也很难左右基金经理变更这件事儿,更多时候是被动接受。

但我们也不用着急否定新接手的基金经理,一方面做好新基金经理背景,能力了解,观察是否匹配自己投资风格,另一方面观察基金在新基金经理接手后的变化,便于判断是否继续持有把更多时间精力花在研究分析,账户复盘上,解决问题,而不是被问题困扰,可能对我们才更有帮助

于我们而言,历史数据是一面镜子虽然未来的行情无法预测,但我们通过历史数据发现,成立时间10年以上,年化收益超15%这样优秀的主动偏股型基金们,在过往历史中同样遭遇着例如牛熊市场,净值大幅下跌等等情况,长期在市场中摸爬滚打,一如我们当下持有基金的遭遇一般

罗马不是一天建成的,基金也不是一买入就能立马赚钱的市场总有不站在自己一边的时候,耐得住寂寞的人或许才更容易迎来春天

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢