太美科技闯关科创板折戟:三年半亏损超15亿,拟募资7亿元买楼被问询

2023-03-23 16:36:41 来源:中国网 阅读量:5012

日前,太美科技首发上会被否,意味着其闯关科创板折戟。

此前,该公司于2021年12月提交招股书,开启科创板上市进程。一个月后便进入问询阶段,此后陆续经历三轮问询并多次更新财报。

实际上,太美科技上会被否是早已埋下的种子。从其过往问询经历来看,拟募资7亿元买楼、是否具备持续经营能力等均遭到监管问询。

此外,营收增速放缓、尚未实现盈利、毛利率下滑、获客成本增加而客户流失率也在增长,也都是太美科技亟待解决的问题。

拟募资7亿元买楼,被质疑变相投入房地产领域

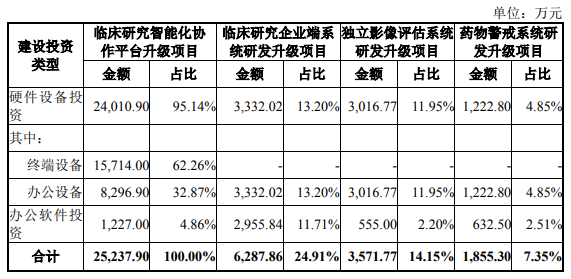

在此次IPO中,太美科技拟募集资金20亿元,用于投资临床研究智能化协作平台升级项目、临床研究企业端系统研发升级项目、独立影像评估系统研发升级项目、药物警戒系统研发升级项目。

而太美科技拟通过购置房产的方式获取上述募投项目所需办公场所却遭到监管问询。该公司拟通过公开市场价格购买不超过2.6万平方米的办公楼,投资预算达到7.03亿元。

在问询中,监管部门要求太美科技说明现有员工人数、现有租赁房产面积、未来拟扩增员工人数等情况分析购买不超过2.6万平方米办公楼的必要性与合理性,是否变相投入房地产领域。

对此,太美科技回复表示,根据募投项目相关假设,募投项目实施期间,发行人员工人数预计将逐步增长至2604人,现有研发场地和研发硬件预计难以满足新增人员的办公需求和研发需求,亟需扩大研发、运营场地面积。

对于是否存在变相投入房地产领域的情形,太美科技则予以否认。

除此之外,太美科技主营业务产品为 SaaS,问询函要求其说明硬件设备投资较高而软件投资较低的合理性,与现有资产结构差异较大的原因,经营模式是否发生重大变更。

在回复中,太美科技表示,募投项目投资与现有资产结构相差较大的原因主要系硬件设备投资较高,硬件设备中终端设备投资金额较高,办公设备投资金额与公司人员扩张相匹配。

三年半亏超15亿元,毛利率下滑超12个百分点

近年来,太美科技的营收增长迅速。报告期内,该公司营业收入分别为 1.93亿元、3.14亿元、4.66亿元及2.47亿元。

虽营收规模不断增长,但营收增速在持续下滑。2020年、2021年以及2022年上半年,其营收增速分别为62.7%、48.41%、23.02%。

太美科技在招股书中解释称,2022年上半年营收增速较往年有所下滑,主要系这期间受上海和全国其他地区的疫情影响,该公司在临床研究机构实施的临床试验受阻,试验启动或执行进度延迟较多,导致收入确认延缓;叠加下游医药制造业增速有所下滑,导致对该公司的产品及服务采购有一定影响。

不仅如此,该公司至今未实现盈利也值得关注。报告期内,其净亏损分别为3.62亿元、4.99亿元、4.79亿元及2.2亿元,扣非后的归母净亏损分别为1.53亿元、2.67亿元、5.05亿元及2.25亿元。

太美科技在问询回复中称,根据测算,若公司进行测算假设的扭亏为盈的条件均可达成,公司扭亏为盈的预期时间节点在2025年前后。

此外,该公司的主营业务毛利率也在持续下滑,报告期内分别为 45.59%、39.62%、35.63%及33.31%。该公司解释称,毛利率下降系受到医药市场营销解决方案、数字化SMO解决方案及临床运营服务的毛利率下滑及负毛利率影响。

报告期内,太美科技的期间费用合计金额分别为4.85亿元、6.28亿元、6.19亿元及 3.14亿元,分别占营业收入的比例为250.52%、200.24%、132.69%及 127.36%。

上述情况均遭到监管质疑,上海证券交易所上市审核委员会审议会议结果公告显示,上交所要求太美科技结合报告期主营业务收入增幅放缓、毛利率下滑、期间费用率高等情况,说明其持续经营能力,包括但不限于商业模式是否稳定、盈利预测是否可实现,盈利的前瞻性信息披露是否谨慎、客观。

两笔收购带来1.6亿元大额商誉

太美科技连年亏损的现状,与其早期收购案也有一定关联。2019 年,太美科技因收购太美星环和诺铭科技合计形成商誉1.61亿元。

2019年,太美同意以协议转让方式收购软素科技的部分股份,太美有限分别与软素科技部分原股东签署《股份转让协议》,于全国中小企业股份转让系统受让软素科技合计约164.95万股股份,合计投资金额为1988.4329万元。随后,太美有限通过股东会决议,同意整体收购软素科技,合计成交金额为1.86亿元。

因软素科技2019-2021年业绩未能达到《投资协议》及《补充协议》约定的承诺要求,经减值测试,太美于2020年、2021年分别计提了商誉减值损失2948.35万元和5408.95万元。同时,截至招股说明书签署日,太美星环原股东已向公司合计支付补偿款6143.88万元。

2019年11月,太美有限召开董事会,同意投资2300万元受让诺铭科技原股东持有的诺铭科技100%股权,并签署本次投资相关协议。

截至 2022年上半年,该公司商誉账面价值为7755.27万元,其中因收购太美星环、诺铭科技产生的商誉账面价值分别为5607.31万元、2147.96万元。

太美科技坦言,受到下游医药行业的景气度影响,如果后续宏观经济环境持续恶化或医药行业政策收紧、出现需求趋势性下降,亦或太美星环和诺铭科技未能有效提升研发能力推出新产品或客户拓展未达预期,均可能导致公司在未来继续计提商誉减值损失,进而对公司的经营业绩产生不利影响。

获客成本增加,客户流失率也在增长

在具体业务方面,太美科技将自己定位为基于云计算和大数据技术的生命科学产业数字化解决方案提供商。太美科技在招股书中表示,基于TrialOS医药研发协作平台,其以提供全系列自主研发的SaaS产品线为基础,同时提供创新性的数字化专业服务及临床运营服务。

然而,其SaaS产品收入占比却较低。报告期内,太美科技SaaS产品的销售收入为5868.01万元、8478.68万元、1.2亿元、6764.17万元,占营业收入的比例分别为 30.33%、27.01%、25.71%、27.42%。

同时记者发现,报告期内,太美科技的平均获客成本分别为6.32万元/个、5.77万元/个、6.2万元/个、7.21万元/个,自2020年起持续上涨。

而同期,该公司销售费用分别为6297.61万元、9647.41万元、1.6亿元及7789.96万元,占营业收入比例为32.55%、30.74%、34.31%及31.58%。几乎为同行均值的2倍。

尽管其销售费用率高居不下,但其客户流失率也在逐年递增。2019-2021年,其SaaS产品客户流失率分别为12.77%、13.06%和15.91%,其中SaaS产品年费制收费客户流失率分别为4.35%、4.07%和10.73%。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。

猜您喜欢